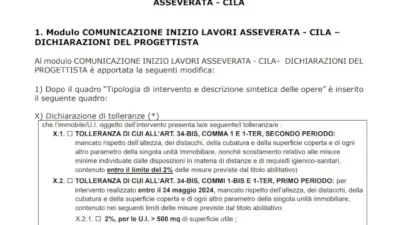

Modifiche a modulistica Salva Casa hanno inserito attestazione tolleranze in CILA

Stessi meccanismi di beneficio risultano estesi anche alle preesistenti agevolazioni fiscali sulle ristrutturazioni (salvo conversione in legge)

In attesa dei famosi provvedimenti attuativi e degli emendamenti che saranno approvati, il D.L. 34/2020 noto come “Decreto Rilancio” sembra stia aprendo una nuova stagione per l’immobiliare e l’edilizia.

A molti lettori non sara sfuggita la novità centrale, cioè la possibilità di usufruire di detrarre l’importo delle spese sostenute nella misura del 110 per cento, relativa a poche particolari categorie di intervento.

Inoltre la cosa “ghiotta” del provvedimento è la possibilità di applicare meccanismi di cessione del credito alle imprese e lo sconto in fattura, aperto anche nei confronti di istituti di credito e altri intermediari finanziari.

Insomma, sembra stia passando davvero il messaggio per cui “ristrutturare casa sia quasi gratuito“. Oltre al fatto che non è proprio così, suggerisco massima prudenza per diversi aspetti (provvedimenti attuativi, emendamenti, conformità urbanistica, ecc).

Al netto del beneficio e detrazione al 110%, parliamo degli altri per cui la stessa norma ha attivato e richiamato nel D.L. 34/2020.

Adesso cercate di seguirmi e capire la catena dei riferimenti normativi, perchè non sarà facile.

L’articolo 121 del D.L. 34/2020 è intitolato “Trasformazione delle detrazioni fiscali in sconto sul corrispettivo dovuto e in credito d’imposta cedibile”.

E’ proprio quello che permette la cessione del credito e sconto in fattura per gli interventi indicati dall’art. 119 dello stesso decreto, analizzati in questo video YouTube.

L’art. 121 del D.L. 34/2020 al comma 1 concede ai soggetti che fanno le suddette opere le due modalità per beneficiare della detrazione 110%:

- un contributo, sotto forma di sconto in fattura fino a un importo massimo pari al corrispettivo dovuto, anticipato dal fornitore che ha effettuato gli interventi e da quest’ultimo recuperato sotto forma di credito d’imposta, con facoltà di successiva cessione del credito ad altri soggetti, ivi inclusi gli istituti di credito e gli altri intermediari finanziari;

- cessione del credito d’imposta, con facoltà di successiva cessione ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari (senza sconto in fattura dall’impresa).

Altri interventi edilizi ammessi alla Cessione del credito e Sconto in fattura

Se molti si sono fatti trasportare del mito della “ristrutturazione a costo zero” sulla base del Superbonus al 110%, pochi hanno capito che gli stessi meccanismi di beneficio (sconto in fattura + cessione credito) sono stati estesi ad altre categorie di agevolazioni edilizie.

Pochi infatti hanno messo bene a fuoco il comma 2 dell’art. 121 D.L. 34/2020, che riporto per esteso, aggiungendo miei commenti tra parentesi:

2. In deroga all’articolo 14, commi 2-ter, 2-sexies e 3.1, e all’articolo 16, commi 1-quinquies, terzo, quarto e quinto periodo, e 1-septies, secondo e terzo periodo, del decreto legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, le disposizioni contenute nel presente articolo (cioè cessione del credito e sconto in fattura, ndr) si applicano per le spese relative agli interventi di:

a) recupero del patrimonio edilizio di cui all’articolo 16-bis, comma 1, lettere a) e b), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917; (alcune ristrutturazioni edilizie detrazioni 50%)

b) efficienza energetica di cui all’articolo 14 del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90 e di cui ai commi 1 e 2 dell’articolo 119; (alcuni Ecobonus del 65%)

c) adozione di misure antisismiche di cui all’articolo 16, commi da 1-bis a 1-septies del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, e di cui al comma 4 dell’articolo 119 (SismaBonus);

d) recupero o restauro della facciata degli edifici esistenti, ivi inclusi quelli di sola pulitura o tinteggiatura esterna, di cui all’articolo 1, comma 219, della legge 27 dicembre 2019, n. 160 (Bonus facciate);

e) installazione di impianti fotovoltaici di cui all’articolo 16-bis, comma 1, lettera h) del testo unico delle imposte sui redditi di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, ivi compresi gli interventi di cui ai commi 5 e 6 dell’articolo 119 del presente decreto;

f) installazione di colonnine per la ricarica dei veicoli elettrici di cui all’articolo 16-ter del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, e di cui al comma 8 dell’articolo 119;

Da questa lettura, al netto di possibili modifiche con emendamenti in sede di prossima conversione in legge del D.L. 34/2020, sembra emergere una grande opportunità: scontare da subito molti interventi edilizi.

Mi spiego meglio: sembra che il legislatore abbia deciso di consentire la “monetizzazione iniziale” dei crediti fiscali futuri per molte categorie di intervento edilizio sul recupero del patrimonio esistente.

In definitiva: se pochi interventi consentiranno l’accesso al “miraggio” del superbonus al 110%, resta comunque aperto un ampio ventaglio di interventi edilizi che consentano agevolazioni fiscal immediate di tutto rispetto.

Questo ovviamente diventa un vantaggio per i proprietari di immobili, ma sopratutto per chi intende fare operazioni di investimento immobiliare.

Pensate per un attimo a “vendere” questi benefici fiscali contestualmente al preliminare di vendita.

Tutti i diritti sono riservati – all rights reserved

CARLO PAGLIAI, Ingegnere urbanista, esperto in materia di conformità urbanistica e commerciabilità immobiliare

CONTATTI E CONSULENZE

Articoli recenti

- CILA, serve Attestazione tolleranze (e Stato Legittimo)

- Atto compravendita notarile, estendere ricerche trascrizioni ipotecarie ben oltre il ventennio

- Paesaggistica, DDL per semplificare autorizzazioni e pareri (togliendo valore vincolante)

- Sanatoria paesaggistica con aumento superficie, venuto meno divieto per abusi minori

- Conseguenze per mancata consegna Agibilità e Abitabilità nei preliminari e atti di vendita

- Modulistica unificata edilizia, Quaderno ANCI 56/2025